Lei da transparência permite saber quanto o carro custaria sem os impostos

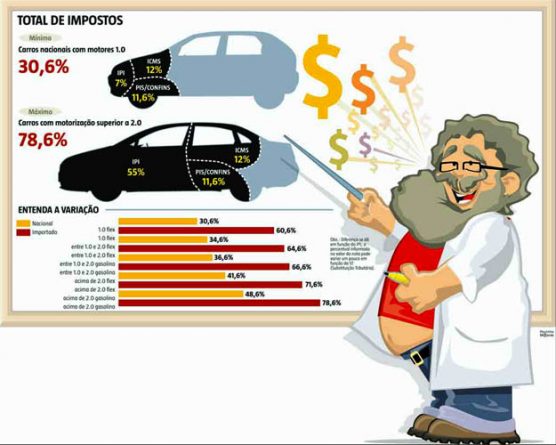

De 31% a 79% do que o brasileiro paga em um automóvel são impostos. Claro que os absurdos valores cobrados pelos carros não dizem respeito apenas aos impostos. Existe o famoso custo Brasil, que inclui não só impostos diretos, mas toda uma cadeia de trabalho que afeta tudo o que é vendido por aqui, além da parcela de lucro das montadoras, que não é pequena. Mas a efetiva entrada em vigor da Lei 12.741/2012, que obriga a descrição da quantia gasta com impostos na nota fiscal, aliada ao retorno da alíquota total do Imposto sobre Produtos Industrializados (IPI), expõe o percentual muitas vezes absurdo que o brasileiro, que já sofre com o ineficiente transporte público, tem que desembolsar para comprar um carro. A partir do fim deste mês, já poderá haver fiscalização no estado.

A lei é fruto de iniciativa popular, encabeçada por entidades de defesa do consumidor, com o objetivo de tornar mais transparente a cobrança de impostos, daí ter ficado conhecida como “Lei da Transparência”. O problema é que o cálculo de impostos no Brasil é tão complicado que a própria lei permite a informação do valor “aproximado”, correspondente à totalidade dos tributos federais, estaduais e municipais. Além disso, o legislador deu a opção de os próprios estabelecimentos fazerem os cálculos ou recorrerem a uma instituição de âmbito nacional reconhecidamente idônea para fazer as contas, o que vem sendo feito pelo Instituto Brasileiro de Planejamento e Tributação (IBPT), conforme mostrou o caderno Vrum na edição de 17 de setembro de 2014. Aliás, desde o fim do ano passado, muitas concessionárias de veículos começaram a adotar, além da menção em nota fiscal, a informação sobre a tributação em quadro de avisos em exposição nos salões, o que é facultado pela norma. Quadro que esta edição usou como base para a confecção desta arte.

A multa vai de R$ 400 a R$ 7 milhões e a fiscalização será feita pelos órgãos de defesa do consumidor e Procons, que estão se capacitando para lidar com a questão e autuar os estabelecimentos, se for o caso. Em Minas, entre os próximos dias 25 e 27, reunião entre as entidades e a Secretaria de Estado da Fazenda discutirá o assunto. E, a partir de então, todos já devem estar aptos para receber esse tipo de demanda. O assessor jurídico do Procon estadual Ricardo Amorim ressalta, no entanto, que valores e/ou percentuais de impostos não serão discutidos. Apenas será conferido se a informação consta (ou não) na nota fiscal.

INCIDÊNCIA O Imposto sobre Produtos Industrializados (IPI) é o que sofre maior variação: é de 7% para os modelos 1.0; de 11% para os que têm motor entre 1.0 e 2.0 e são flex e de 13% para os somente a gasolina; e de 18% (flex) ou 25% (gasolina) para os superiores a 2.0. Em todos os casos, somam-se 30 pontos percentuais aos importados de países sem acordo com o Brasil e cujas montadoras não têm (ou não estão montando) fábrica no Brasil. Ainda em âmbito federal, é preciso somar mais cerca de 11,6% para PIS/Cofins (9,6% de Cofins e 2% de PIS). E em âmbito estadual, outros 12% do Imposto sobre a Circulação de Mercadorias e Serviços (ICMS). Isso porque existe uma norma que iguala o ICMS em 12% para a venda de veículos, pois o ICMS varia de estado para estado. Mesmo assim, ao se comparar notas já emitidas por concessionárias, percebe-se que o percentual informado ainda é um pouco diferente (normalmente maior) do que a soma dos impostos. Segundo especialistas em contabilidade e tributação, isso é devido à Substituição Tributária(ST), que compensa a diferença interna da alíquota de ICMS. Além disso, os impostos atuam em cadeia; o cálculo pode ainda variar conforme o regime tributário da empresa responsável pela venda; em função dos estados produtores e de onde estão localizadas as revendas; e pelas margens de lucro atribuídas a cada produto, que variam conforme o modelo e sobre as quais também incidem impostos numa espécie de compensação tributária. Ainda há uma discussão em torno do imposto de importação, de 35%, quando o carro vier de países que não têm acordo com o Brasil (no caso da produção de veículos, os países que têm acordo são os do Mercosul e o México). Este, entretanto, incide em momento anterior, e não exatamente na nota de venda para o consumidor. Por tudo isso, é impossível determinar um valor exato. Como ressalta a própria lei, o cálculo é aproximado. Mas serve para se ter uma ideia.

Por Paula Carolina, do Vrum

Palavra de especialista

Othon Andrade Filho

diretor de inteligência do IBPT

Milhares de combinações

O objetivo da lei é fazer com que as pessoas saibam quanto estão pagando de tributos e assim possam se tornar mais exigentes. Para o empresário, é bom; para o cidadão, excelente; e para o Brasil, ótimo. No Brasil, a legislação tributária é muito complexa. São 11,4 milhões de combinações de regimes tributários. E as empresas precisam levar isso em conta na hora de calcular o tributo. Daí, a possibilidade de se usar o cálculo de um instituto especializado. Existe uma cadeia produtiva e cada estado e cada empresa vai ter uma carga tributária diferente. Esse é um dos fatores que fazem com que o Brasil tenha um custo muito elevado e perca em competitividade em relação a outros países.