Poucos setores escaparão do impacto da desaceleração

Mercados pelo mundo foram sacudidos neste mês pelas incertezas sobre a expansão da economia da China e pela reação ineficaz das autoridades locais às turbulências.

Embora tenham sido os operadores do mercado financeiro os que sofreram os golpes mais fortes até agora, há um impacto bem mais amplo – e mais traiçoeiro – que vem se disseminando e atingindo empresas bem distantes das costas chinesas.

Com a economia do país crescendo em seu menor ritmo desde 1990, segundo as estatísticas oficiais divulgadas ontem, alguns setores, como os de mineração e automotivo, estão bem mais expostos à desaceleração do que outros.

São poucos os setores, contudo, que conseguirão escapar de algum tipo de transformação de suas perspectivas como resultado da desaceleração. Fora da Ásia, a América Latina está particularmente vulnerável, uma vez que 10% de suas exportações têm a China como destino. A Europa sentirá um impacto maior do que os EUA.

“A China deu início a uma grande correção e isso vai virar uma bola de neve”, alertou Andrew Roberts, chefe de crédito do Royal Bank of Scotland, em nota recente.

Turbulências nos mercados financeiros raramente têm impacto direto sobre o setor empresarial na China porque as empresas locais em grande parte não se financiam dessa forma. A percepção de que a agitação dos mercados está além do controle das autoridades chinesas, no entanto, vai influenciar a confiança e, portanto, as decisões futuras sobre quando e onde investir, dizem analistas.

“O que estamos descobrindo nas últimas semanas é o impacto indireto que chega por meio do abalo na confiança”, diz a analista Marie Diron, da agência avaliadora de crédito Moody’s.

O desempenho do mercado também é reflexo de preocupações mais graves sobre o futuro crescimento da China. Não se trata mais de saber se a economia está em desaceleração, mas de calcular seus efeitos.

A China é responsável por 50% do consumo mundial de algumas matérias-primas e, dessa forma, sua desaceleração até agora teve impacto mais profundo nos setores ligados a commodities.

Para muitas empresas, o efeito mais imediato é sentido na demanda. Os investimentos mais do que exuberantes que caracterizavam muitos setores de commodities e as empresas de navegação vão levar anos e não meses para serem revertidos.

“Para as indústrias mundiais que investiram em excesso, há realmente um desequilíbrio de oferta, boa parte disso relacionado à China nos setores de siderurgia, metalurgia, mineração, petróleo e a navegação, tanto em contêineres quanto a granel”, diz Paul Watters, da Standard & Poor’s.

O impacto regional também é grande. A exposição comercial direta da Europa à China é moderada, mas, se as reexportações forem incluídas, a exposição quase dobra, segundo o UBS. A China compra cerca de 8% das exportações da União Europeia – a maior parte, de longe, da Alemanha, seguida por Finlândia, Áustria e França.

As empresas automotivas da Alemanha obtêm entre 15% e 30% de seu lucro operacional e fluxo de caixa a partir das vendas na China. Analistas também alertam para o fato de que o impacto sobre fábricas e fornecedores é mais difícil de detectar porque as empresas ocidentais operam por meio de um grande número de empreendimentos conjuntos.

“Muitos fornecedores europeus e americanos operam na China via empreendimentos conjuntos, então o impacto pode estar chegando diluído ou atrasado”, diz Diron.

Empresas específicas também vêm pagando o preço – ainda que temporário – por suas apostas na China. A firma de consultoria política Global Counsel estima que metade da receita da Volkswagen é originada no país. Produtores de conhaque também foram atingidos pela campanha do governo chinês contra extravagâncias. De acordo com o UBS, a Rémy Martin ganha pouco menos de um terço de seu lucro operacional na China e a P ernod Ricard, em torno a 12%.

Também há um efeito dominó. À medida que a China perde força, o mesmo acontece com vizinhos, parceiros comerciais e fornecedores. Os setores mais afetados na região são os de petróleo e gás e de produtos químicos, indicam analistas, mas a freada do PIB chinês também deverá reduzir a renda disponível e, assim, por exemplo, afetar a demanda por viagens aéreas e quartos de hotel.

Para muitas empresas ocidentais, a China e os países emergentes em geral foram o centro de seus investimentos nos últimos anos – o raio de esperança em um mundo de baixo crescimento.

Para o analista Gareth Williams, da Standard & Poor’s, o argumento para investir na China não perdeu força com os eventos recentes. “Isso muda o equilíbrio sobre em quais setores [investir] e torna [a decisão] mais complexa”, diz. “Mas a China ainda vem crescendo a um ritmo relativamente rápido.”

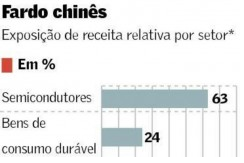

Se as commodities foram as mais atingidas até agora, outros setores mundiais também estão altamente expostos. Empresas de semicondutores, automóveis, bens duráveis, aparelhos de tecnologia e bens de capital vêm, todas, sentindo o impacto.

Semicondutores

Na semana passada, durante a apresentação do balanço anual da Taiwan Semiconductor Manufacturing Company, executivos da maior fábrica de chips do mundo sofreram duros questionamentos.

A preocupação: o anúncio em dezembro de investimento de US$ 3 bilhões na cidade de Nanjing para aproveitar “o rápido crescimento do mercado chinês de semicondutores”.

As fabricantes chinesas foram responsáveis quase totalmente pela alta de 48% nas vendas de semicondutores de 2009 a 2014. A demanda de empresas não chinesas, enquanto isso, foi impulsionada pelo aumento na demanda na China pelos aparelhos eletrônicos dessas empresas – em especial smartphones, cujo maior mercado é de longe é o chinês.

Esse crescimento na demanda chinesa, contudo desacelerou-se bastante em 2015, o que lança uma sombra sobre as perspectivas para a indústria mundial de semicondutores. O maior fator foi a forte retração no crescimento do mercado de smartphones na China: depois de ter crescido a taxas anuais de dois ou até três dígitos percentuais durante cinco anos, o aumento das vendas de smartphones na China pode ter se desacelerado para até 1,2% em 2015, segundo o grupo de pesquisas IDC.

Isso em grande parte se deve a um mercado cada vez mais saturado. O analista Steven Pelayo, do HSBC, porém, diz que a desaceleração foi muito maior do que se previa, indicando que também há relação com a desaceleração econômica geral da China.

Apesar desse declínio gradual, a demanda por produtos equipados com semicondutores é expressiva. As importações de chips somaram US$ 241 bilhões em 2014, mais do que qualquer outra categoria. Pequim empenha-se em um plano de investimento de 1 trilhão de yuans chineses (aproximadamente US$ 152 bilhões) para fortalecer a capacidade de produção local.

“Apesar de o ambiente poder não estar tão bom quanto antes, o investimento da China em semicondutores prosseguirá”, disse Jian-Hong Lin, analista da Trendforce. “E todas as empresas de semicondutores ainda estão focadas na China. Elas querem manter sua posição no mercado, lá.”

Automóveis

Ao longo da década passada, a China proporcionou céus ensolarados para as montadoras de todo o mundo, e empresas como a Audi, Porsche, BMW e Mercedes-Benz acostumaram-se a vender muitos carros e a cobrar preços elevados por eles. Mas o céu ficou nublado, no ano passado, e as marcas estrangeiras em todo o espectro de preços sentiram o impacto.

Uma repressão à ostentação impactou empresas com a Bentley e a Rolls-Royce, cujas vendas caíram substancialmente na China no ano passado. Grandes flutuações no mercado de ações afastaram o dinheiro das compras de carros, segundo a associação da indústria local, e as marcas estrangeiras foram fustigadas por uma mudança no gosto do consumidor que passou a preferir marcas nacionais.

Enquanto isso, o esfriamento da economia em geral freou as vendas de automóveis em geral, e as matrículas de novos autos caíram por três meses consecutivos, entre junho e agosto, intensificando os temores de excesso de oferta e guerras de preços. Então o governo chinês interveio. Pequim reduziu à metade o imposto veicular sobre carros com motores de 1,6 litros ou menos – categoria que representa cerca de 70% das vendas de novos veículos no país. Isso deteve a paralisia e as vendas de carros voltaram a apresentar um crescimento sólido a partir de outubro.

O corte de impostos deverá vigorar até o fim de 2016, mas analistas continuam cautelosos. Seus temores dizem menos respeito ao crescimento das vendas do que aos retornos que podem ser esperados pela Volkswagen e General Motors, que dependem da China para obter mais de um terço de seus lucros operacionais.

Robin Zhu, analista da Bernstein Research, diz que os preços de autos no varejo ainda estão em queda, na China, havendo uma concorrência intensa, “superpopulação” de vendedores e um boom de SUVs baratos.

Novas e rigorosas regras para restringir as emissões que passarão a vigorar em 2017 elevarão os custos para os fabricantes que vendem [autos] no país.

Contrariamente ao argumento de muitos executivos da indústria automobilística, Zhu vê pouco espaço para expansão em áreas urbanas de menor escala, dizendo que a maioria das marcas já vendem veículos nas cidades “dignas de crédito” na China.

Bens de luxo

Um em cada três produtos de luxo são comprados por chineses, um número que torna o setor particularmente sensível aos acontecimentos na China. A desaceleração e a repressão do governo contra a corrupção impactou muito as empresas de bens de luxo.

A Hugo Boss citou “desafios persistentes” ao reportar um declínio de dois dígitos em suas vendas anuais na China – seu mercado mais lucrativo. A empresa sofreu devido a sua expansão excessiva no país, e suas lojas não estão todas nas melhores localizações, segundo analistas do HSBC.

Mas a Richemont, controladora da Cartier, e a britânica Burberry , revelaram-se mais otimistas, na semana passada, nas atualizações trimestrais de seus volumes de negócios. O grupo suíço disse que a taxa de crescimento das vendas na China continental “continuou a melhorar”, ao passo que, para a Burberry, é muito cedo para dizer se o aumento de suas vendas no continente foi o início de uma recuperação sustentada.

A recente turbulência no mercado de ações na China “afeta o ânimo”, diz Carol Fairweather, diretora financeira da Burberry, “e por isso nos concentramos em marketing inovador. Nós não podemos controlar o que está acontecendo na situação macro mais ampla”.

A maioria das compras de artigos de luxo pelos chineses é feita no exterior, totalizando até 80%, segundo a consultoria Bain. Mas os padrões do turismo estão mudando, e menos chineses estão visitando Hong Kong, onde alguns se sentem indesejados, e mais chineses estão começando a preferir o Japão. As vendas da Burberry em Hong Kong caíram 20% no trimestre passado, em comparação com o mesmo período de 2014.

Claudia d’Arpizio, sócia na Bain, diz que mesmo com uma economia desaquecida, o desejo de possuir bens de luxo entre os consumidores chineses mantém-se forte. “Agora, a verdadeira questão é a lucratividade”, diz ela. “As marcas abriram lojas rapidamente, por vezes escolhendo locais inadequados, e muitas delas estão em processo de redimensionamento em termos de localização e formato”.

Mineradoras

As consequências da desaceleração chinesa para o setor de mineração têm sido diretas e brutais.

O país ascendeu da condição de mercado insignificante ao status de quem responde por metade da demanda mundial de algumas commodities. À medida que a oferta ficou aquém da demanda, os altos preços resultantes atraíram as mineradoras para um “superciclo” de fortes investimentos.

Agora companhias mundiais como Rio Tinto, Vale e BHP Billiton estão diante de uma demanda chinesa bem mais moderada, pois muitas das minas construídas durante os anos de boom começaram a produzir para os mercados internacionais. A freada foi particularmente difícil para os produtores de commodities como minério de ferro e carvão, que eram injetadas na construção de cidades, usinas e linhas ferroviárias chinesas. A BHP diz não estar planejando investir em minério de ferro ou carvão.

Se o mercado consumidor chinês começar a crescer rapidamente de novo, alguns metais e minerais deverão ser beneficiados. O cobre, por exemplo, é usado em carros e artigos elétricos. Mas enquanto isso não acontece, grandes mineradoras de cobre, como a Glencore e a Freeport McMoRan, estão em dificuldades. Mineradoras de diamantes, como a De Beers, de propriedade da Anglo American, foram apanhadas pela desaceleração do crescimento, que deixou o setor com estoques inchados.

As companhias estão tendo que considerar o fechamento de minas não rentáveis para reduzir a oferta. Mas o fechamento de minas pode sair caro, de modo que há em curso uma corrida para cortar custos ou vender minas.

No curto prazo, tanto vendas de ativos como cortes de custos mantêm mais minas em atividade, agravando o problema do excesso de oferta e exercendo mais pressão sobre os preços. Mas no longo prazo, o desejo das mineradoras de reduzir os gastos pode resultar em escassez de investimentos na produção e iniciar outro dos inevitáveis ciclos do setor.

Fonte: Valor Econômico