CVC, Localiza e Magazine Luiza são as marcas que mais crescem no Brasil

Divulgada com exclusividade à EXAME, lista das marcas mais valiosas do país mostra que as empresas continuaram a investir em inovação apesar da crise

São Paulo – Em meio à crise, um grupo de marcas brasileiras conseguiu superar os obstáculos impostos pela constante redução de poder aquisitivo e continuaram a crescer. Em comum, boa parte delas seguiu um caminho: a ampliação da oferta no interior do país. Essa é uma das conclusões do ranking das 25 marcas mais valiosas do Brasil, organizado anualmente pela consultoria britânica Interbrand e publicado com exclusividade por EXAME.

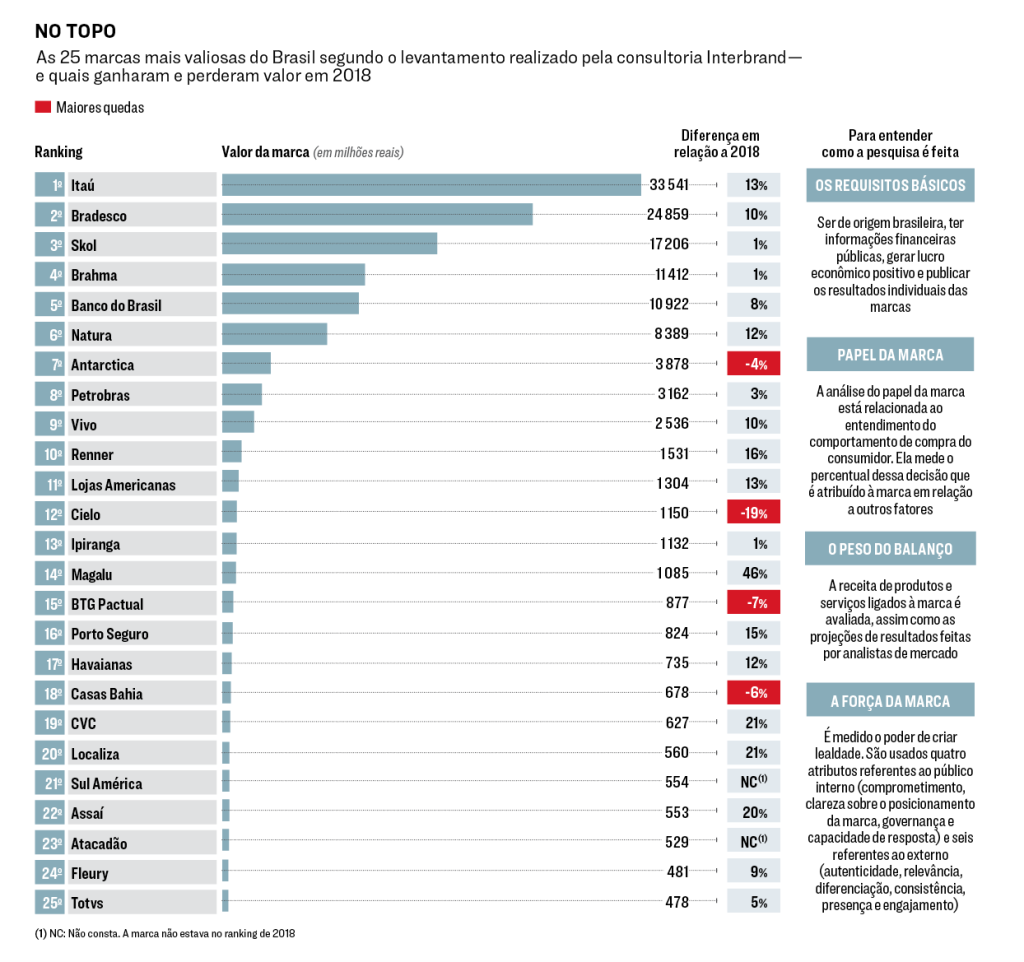

O crescimento do valor somado das marcas chegou a 7,8% neste ano, totalizando cerca de 129 bilhões de reais. É uma taxa superior aos anos anteriores — em 2018, o crescimento foi de pouco mais de 2% e, em 2017, 6,4%. O topo do ranking segue com os bancos Itaú, Bradesco e Banco do Brasil, além das marcas de cerveja Skol e Brahma, que mantiveram suas posições e somam 76% do valor total (veja quadro). Duas empresas estrearam na lista: a seguradora Sul America e o Atacadão, bandeira de atacarejo pertencente ao Carrefour.

Com unidades espalhadas por todos os estados do Brasil, o Atacadão fez investimento de 2 bilhões de reais em 2019, sendo grande parte deste valor destinada a abrir 20 novas lojas — 12 foram inauguradas até o momento. Em 2018, o investimento e a meta foram os mesmos. “A evolução do número de lojas da rede foi constante nos últimos anos, principalmente depois da compra pelo Carrefour, em 2017”, diz Roberto Mussnich, presidente do Atacadão. “A expansão não é feita de maneira concentrada, mas focada em presença nacional. Ter capilaridade é uma forma de divulgar a marca com uma força incrível.” Hoje, a companhia opera em 144 municípios, com inaugurações em cidades de pequeno porte, como Ananindeua, no Pará, com 470 000 habitantes, e Serra Talhada, em Pernambuco, com 85 000 habitantes.

A entrada do Atacadão no ranking é a confirmação de uma tendência que já havia sido apontada pela lista do ano passado: a chegada, para ficar, do modelo do atacarejo. Em 2018, a estreante da vez era justamente a rede Assaí, do Grupo Pão de Açúcar, que permanece no ranqueamento, tendo crescido 20% em valor de marca com relação ao seu ano de estreia. Hoje, a marca vale 553 milhões de reais. “O modelo de atacarejo consegue ter venda por metro quadrado superior à lojas tradicionais”, diz Beto Almeida, presidente da Interbrand. “Percebemos uma amplitude de público muito alta em lojas como as do Atacadão, com consumidores de todas as classes sociais.” Diferentemente do que se pode imaginar, Mussnich explica que até mesmo representantes das classes A e B aderiram ao modelo, sobretudo em pequenas cidades do centro-oeste brasileiro, ligadas ao agronegócio. Um dos segredos do sucesso da regionalização é a aposta na oferta de produtos locais, mostrando que o negócio está conectado com a cultura da cidade onde opera.

A capilaridade também é uma estratégia importante para a empresa de turismo CVC, com forte crescimento desde sua entrada na lista, em 2016. Neste ano, a marca valorizou em 21%, atingindo 627 milhões de reais, a segunda maior variação positiva, empatada com a locadora de automóveis Localiza, perdendo apenas para o varejista Magazine Luiza (que teve variação de 46%). Só em 2018, foram mais de 140 lojas abertas no Brasil, e outra centena de estabelecimentos deve ser inaugurada até o fim do ano — dois exemplos de novos mercados são a cidade gaúcha de Frederico Westphalen e o município de Sumaré, no interior de São Paulo. A agência também encontra oportunidades em regiões pouco tocadas pelo turismo no próprio município de São Paulo, a exemplo da unidade aberta este ano no Jardim América da Penha, na zona leste da capital paulista.

A simples chegada a novas áreas, no entanto, não justifica por si só o crescimento da CVC. Junto à expansão, a empresa de turismo tem investido em lojas com menor custo operacional — como quiosques em shoppings. O movimento ainda é tímido: são três lojas nesse modelo, sendo a primeira inaugurada em 2018, em Osasco. Além do espaço reduzido, apenas dois funcionários fazem atendimentos.

No caso do Magazine Luiza, o investimento na plataforma digital ajuda a explicar o salto de crescimento. Após registrar expansão de 50% em valor de marca no ano passado — o maior da lista em cinco anos — o varejista teve nova alta de 46%. Segundo Frederico Trajano, CEO do Magalu, o ritmo do crescimento não deve ser analisado apenas com os dados do último ano, mas é fruto de ações contínuas, principalmente na área digital. “Marcas se constroem cada vez mais por interações positivas e surpreendentes”, diz Trajano, destacando ações recentes como a integração da plataforma digital da empresa com o Whatsapp, fazendo com que os clientes tenham as informações sobre o status dos pedidos de maneira mais fluida desde o ano passado. Outra estratégia ganhou mais força na plataforma digital: a venda de bens não duráveis, que faz com que o consumidor interaja com a loja mais frequentemente. Se no começo de 2017 o catálogo de total de produtos somava 220 000 itens, no fim de 2018 o número chegou a 4,3 milhões — é um aumento superior a 1 800%. Nesse sentido, foi estratégia a compra da Netshoes em junho, ampliando rapidamente o portfólio da empresa.

Ao passo que o online ganha investimentos, a varejista não perde o offline de vista. Neste ano, a companhia inaugurou sua milésima loja no Brasil — só no ano passado, cerca de 100 unidades foram abertas e, segundo Trajano, o plano é superar esse número até o fim de 2019. Nesse contexto, o Magalu não foge à tendência: a integração dos diversos canais de venda também passa pela regionalização. “Tentamos ter um discurso focado no local, com autonomia para que as lojas façam o seu próprio marketing”, diz Trajano. “Cada unidade controla suas ações nas redes sociais e recebe um valor para impulsionar suas publicações.” A ideia é valorizar o jeito regional de se comunicar, com, por exemplo, o uso de vídeos que respeitem os diversos sotaques, evitando uma “paulistanização” do marketing, já que o setor fica concentrado em São Paulo.

O esforço do Magazine Luiza explica não só sua alta no ranking, mas possivelmente a queda das Casas Bahia, seu concorrente direto, que teve desvalorização de 6% no valor da marca, a terceira maior queda, depois de BTG Pactual (-7%) e Cielo (-19%). Controlada pela ViaVarejo, a marca foi vendida em junho pelo Grupo Pão de Açúcar para a família Klein, que fundou a rede de varejo. A companhia detém, hoje, as marcas Bartira, Extra e Pontofrio, além das Casas Bahia. Os resultados da operações do grupo não são animadores: os dois primeiros trimestres deste ano apresentaram prejuízos de 49 e 154 milhões de reais, respectivamente. Desde então, a alta liderança foi totalmente modificada, com a entrada do diretor presidente Roberto Fulcherberguer e quatro vice-presidentes. O grupo definiu a nova equipe que atualmente toca as operações da empresa: são nove diretores, entre eles Ilca Sierra, que fica à frente de Marketing e Comunicação Multicanal, funções que desempenhou na última década, justamente no Magazine Luiza. “A nova direção vem para mudar o posicionamento da companhia e resgatar alguns atributos de marca que foram se perdendo com o tempo”, diz Ilca.

A queda das Casas Bahia é menos dramática que a da processadora de pagamentos Cielo: se no ano passado o recuo do valor da marca segundo o ranking foi de 18%, na nova edição do ranking a desvalorização é de outros 19%, tirando a marca do top 10. Segundo Simone Cesena, gerente de marketing da empresa, a Cielo não passou imune à recente transformação no mercado de maquininhas de cartão, que teve um violento aumento de concorrência nos últimos cinco anos. Em 2018, por exemplo, a empresa teve 19% de redução no lucro líquido ajustado em relação a 2017. “Precisávamos ter preços mais competitivos, e estamos trabalhando em uma mudança de posicionamento”, diz a executiva, referindo-se ao custo das maquininhas e aos valores cobrados por transação.A alteração nos rumos da Cielo foi intensificada com a chegada de um novo presidente, Paulo Caffarelli, em novembro, após quase duas décadas no Banco do Brasil. A prioridade agora é a inversão da pirâmide: a gestão das grandes contas sai dos holofotes, dando espaço ao suporte aos empreendedores. Nesse sentido, o jeito é buscar as oportunidades Brasil adentro. “Mapeamos cidades com baixa penetração de cartões de crédito”, diz Simone. “A chegada a esses lugares vai além do modelo da maquininha — trabalhamos na conexão, na infraestrutura necessária para fazer as transações.” Um exemplo desta estratégia é o programa Cidades do Futuro, que a empresa fez em parceria com a Visa em 2018. Na iniciativa, as companhias têm o objetivo de ampliar o uso de meios eletrônicos de pagamento em cidades onde o dinheiro em espécie ainda tem boa penetração. Três cidades participam do programa: Rio Claro (SP), Manaus (AM) e Boa Vista (RR).