Locamerica assina acordo de fusão com Unidas por R$ 988,5 milhões

Sarquis (à esquerda), presidente da Unidas, e Porto, presidente da Locamérica

Sarquis (à esquerda), presidente da Unidas, e Porto, presidente da Locamérica

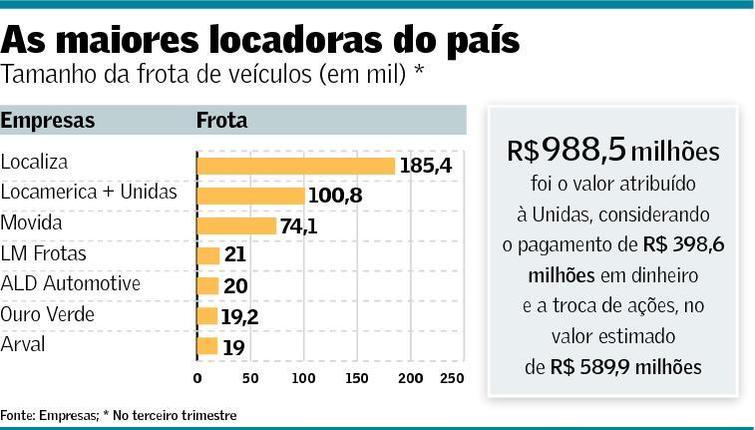

A Companhia de Locação das Américas (Locamerica) fechou um acordo com os acionistas da Unidas para fundir as duas companhias, em uma operação avaliada em R$ 988,5 milhões. A Locamerica vai passar de quarta colocada para a segunda maior locadora de veículos do país, atrás apenas da Localiza e à frente da Movida. E sua intenção é fazer novas aquisições.

“A nova operação combinada não é o fim de um ciclo de crescimento. Pelo contrário, é mais um passo no caminho da expansão. Nos colocamos como um consolidador do mercado e um competidor que vai explorar mercados disponíveis”, afirmou Luis Fernando Porto, presidente da Locamerica. O presidente da Unidas, Carlos Sarquis, disse que a fusão é melhor negócio do que insistir em abrir o capital em bolsa, tentativa frustrada em fevereiro deste ano.

As quatro maiores empresas do setor respondem por 67% do mercado, mas há espaço para novas fusões e aquisições. “O país possui 8 mil locadoras de veículos. Ainda há muito espaço para aquisições. E para as grandes companhias, a melhor forn1a de conseguir uma expansão mais rápida é comprar um concorrente”, afirn1ou Paulo Nemer, presidente da associação do setor (Abla).

A união da Locamerica com a Unidas dá origem a uma companhia com frota de 100,8 mil carros, 234 lojas de locação de veículos, 72 lojas de seminovos e presença em todos os Estados do país e no Distrito Federal.

A operação será implementada em duas etapas simultâneas. A Locamerica vai adquirir 40,3% do capital da Unidas por RS 398,641 milhões. O valor será pago com recursos do caixa. Os outros 59, 7″/o do capital serão adquiridos por meio de troca de ações. Cada ação ordinária da Unidas será substituída por 1,059096 ação ordinária da

Locamerica, sujeito a ajustes. Esse volume de ações tinha valor de mercado de RS 589,9 milhões no fechamento de ontem do pregão da B3.

Além do desembolso feito pela Locamerica, a Fitpart Capital Partners, um investidor institucional de mercado, vai adquirir 9,4% do capital social da Unidas, por R$ 92,88 milhões.

Após a fusão, os controladores da Unidas – o grupo português Principal, e a americana Enterprise – terão 25,2% da operação combinada. Os fundos Gávea, Vinci e Kinea, que participavam do grupo de controle da Unidas, saem totalmente da operação (ver ao lado).

Os atuais controladores da Locamerica – Luís Fernando Porto, Sergio Guerra de Resende, e RCC Participações Sociais, que têm 54,81% das ações, passarão a deter 39,2% da operação combinada. O fundo Fitpart não participará do bloco de controle da operação combinada. O restante das ações (35,6%) terá livre circulação.

“É um bloco de controle coeso, focado no desempenho de longo prazo da companhia. Os controladores vão ditar a diretriz para que nós possamos desempenhar nossa função com autonomia, autoridade e velocidade”, disse Porto. Para ele, a Enterprise tem papel estratégico: “Espero explorar cada vez mais essa parceria com a maior locadora de veículos do mundo, importando as melhores práticas da Enterprise para o Brasil “.

O executivo informou ainda que os sócios das empresas vão se reunir nas prfo..imas semanas para definir como será a nova estrutura da operação combinada e as ações a serem adotadas daqui em diante. Porto acrescentou que espera obter ganhos “muito fortes” de sinergia na fusão com a concorrente Unidas. “As duas companhias têm potencial de ganhos em praticamente todas as linhas de despesa e receita”, afirmou.

Em relação à Unidas, Porto disse que, “provavelmente”, a marca continuará existindo. “Vamos fazer uma pesquisa de mercado sobre as duas marcas antes de tomar uma decisão final”, afirmou. A Locamerica também informou que estuda fazer uma emissão de debêntures para recompor o caixa após a fusão. E, a médio prazo, pode fazer uma emissão primária de ações para captar recursos que serão destinados a novas aquisições.

A operação depende de aprovação do Conselho Administrativo de Defesa Econômica (Cade). Os assessores da Locamerica na operação foram o Itaú BBA e o Machado Meyer Sendacz Opice Advogados. Os assessores da Unidas foram o JPMorgan e Lefosse Advogados. A Enterprise contratou a Trench Rossi Watanabe Advogados.

Fonte: Valor Econômico – Por Cibelle Bouças | De São Paulo – 29/12/2017 às 05h00