No Grupo Vamos (VAMO3), as ações já saltaram mais de 100%

A meta, agora, é fazer a empresa dobrar de tamanho

Quem pega a rodovia Ayrton Senna rumo ao interior, encontra um enorme galpão na altura do quilômetro 39. Ali está um dos centros logísticos intermodais da JSL (JSLG3) — a irmã mais velha do Grupo Vamos (VAMO3), digamos assim. Não há muitas informações no exterior do imóvel; a exceção é o slogan, em letras garrafais:

Entender para atender

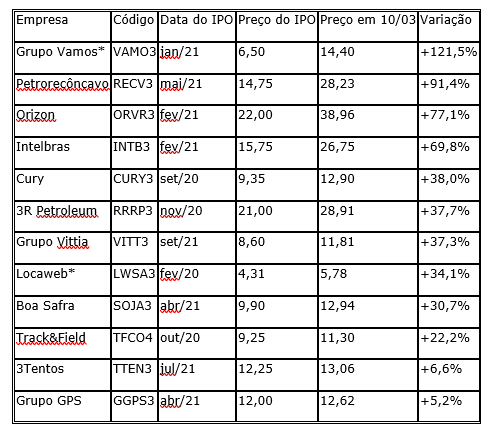

Um lema que é levado bastante a sério pelo Grupo Vamos: entre as 75 empresas que fizeram IPO na bolsa brasileira entre 2019 e 2021 — de lá para cá, não houve novas aberturas de capital —, a companhia focada na locação de caminhões, máquinas e equipamentos é a que tem o melhor desempenho.

As ações VAMO3 acumulam alta de 121% desde a estreia na B3, sendo um dos poucos destaques positivos em uma safra particularmente problemática de novatas no mercado brasileiro. Apenas 12 das 75 calouras — ou 16% do universo de IPOs no país desde 2019 — têm performance positiva desde o debute na bolsa.

E olha que a abertura de capital da companhia quase não saiu: ainda em 2019, a JSL não quis baixar o piso da faixa indicativa de preço e desistiu da operação; no ano seguinte, a holding SIMPAR também interrompeu os planos em meio à deterioração da economia com a pandemia de Covid-19.

*Fizeram desdobramentos na proporção de 1:4 (o preço do IPO foi ajustado para refletir esse evento). Levantamento: Seu Dinheiro

*Fizeram desdobramentos na proporção de 1:4 (o preço do IPO foi ajustado para refletir esse evento). Levantamento: Seu DinheiroOutros dados da mais recente classe de aberturas de capital trazem ainda mais destaque às empresas com desempenho positivo: quatro ações amargam perdas de mais de 90% desde o IPO (Dotz, Espaçolaser, Westwing e Enjoei); outras duas companhias, Focus Energia e Mosaico, foram compradas e já deixaram a bolsa.

“Estamos satisfeitos, mas com o pé no chão”, diz Gustavo Henrique Couto, CEO do Grupo Vamos, em entrevista ao Seu Dinheiro, destacando a meta de atingir 100 mil ativos sob gestão até 2025; ao fim de 2022, a empresa tinha cerca de 44 mil veículos em sua frota — 80% são caminhões e 20% são máquinas pesadas, como empilhadeiras e tratores.

Ou seja: se as ações VAMO3 já se valorizaram 100% pouco mais de dois anos, a empresa também quer dobrar de tamanho — e numa janela temporal não muito maior.

Grupo Vamos (VAMO3): solidez pré-IPO

Mas o que faz exatamente o Grupo Vamos (VAMO3)? Em linhas gerais, a companhia atua na locação e gestão de frotas de veículos pesados, como caminhões ou máquinas agrícolas — pense numa locadora de automóveis, mas voltada ao setor de infraestrutura e logística.

Dito isso, o IPO feito em janeiro de 2021 não foi a estreia do Grupo Vamos enquanto empresa independente: a separação formal da JSL ocorreu na virada de 2015 para 2016; a companhia, portanto, passou pelo menos cinco anos operando de maneira fechada, de modo a chegar ao mercado em um estágio mais maduro de seu desenvolvimento.

E grande parte da estratégia de atuação da empresa passa por uma constatação simples: o Brasil tem uma imensa e envelhecida frota de veículos pesados. Dados de 2022 da Secretaria Nacional de Trânsito indicavam que havia 3,5 milhões de caminhões em circulação no país; cerca de 26% deles — ou mais de 900 mil — têm mais de 30 anos.

É fácil entender as razões por trás desse fenômeno: se um carro de passeio já é uma dor de cabeça e tanto — IPVA, manutenções, combustível e uma lista enorme de questões a serem lidadas —, imagine um veículo pesado. E mais: um caminhão novo, via de regra, custa ao menos R$ 500 mil, a depender das especificações.

O Grupo Vamos quer atuar nesse ponto da cadeia e apresentar uma alternativa nova às empresas: o aluguel de veículos pesados. E, segundo o CEO da companhia, essa opção representa uma economia de mais de 30% às companhias de transporte, considerando um fluxo de caixa de cinco anos.

“A frota brasileira é uma das mais antigas do mundo, e precisa ser renovada”, diz Couto, ressaltando que essa modernização não pode ser postergada indefinidamente. “O cliente se vê pressionado, precisa renovar, mas também vê uma escassez de crédito crescente. Aí entra o nosso modelo”.

Demanda crescente

Hoje, o Grupo Vamos (VAMO3) conta com cerca de 35 mil caminhões em sua frota, respondendo por cerca de 1% do total de veículos desse tipo que circulam pelas estradas brasileiras. Um número ainda tímido e que mostra o potencial do crescimento do segmento de locação de pesados, pelo menos ao analisarmos outros mercados.

Couto destaca que, nos EUA, cerca de 25% da frota de caminhões é alugada — por lá, gigantes da logística como a Maersk e outras empresas do ramo atuam no mercado de locação. O CEO ainda ressalta que, em determinados países da Europa, essa taxa pode ultrapassar os 30%.

Sendo assim, a meta de expansão rumo aos 100 mil ativos sob gestão até 2025 parece relativamente tímida — se for mantida a proporção de 80% de caminhões na frota total, chegaríamos a cerca de 2,2% do total de veículos do país, considerando o montante de 3,5 milhões em circulação em 2022.

A conclusão, segundo Couto, é simples: há amplo espaço para crescer — e a demanda para renovação é farta, apesar do ambiente macroeconômico mais duro, com juros altos e menor consumo.

“Essa é um pouco da beleza do nosso modelo de negócios: é positivo quando a economia está favorável, mas também tem um viés anticíclico”, diz o CEO — em tempos mais duros, a locação de caminhões aparece como alternativa para a modernização da frota e redução do consumo de combustível, representando uma alocação mais eficiente do capital das transportadoras rodoviárias.

De fato, a demanda tem sido elevada no atual ambiente macroeconômico: dados do balanço do Grupo Vamos no quarto trimestre de 2022 mostram que a companhia tinha R$ 3,5 bilhões de ativos em estoque, sendo R$ 2,8 bilhões com disponibilidade imediata — o restante já está com contratos confirmados.

E, tão importante quanto os estoques em si é o valor de mercado desses ativos ainda não locados: segundo a empresa, o valor desses caminhões é 45% maior que o preço de aquisição, mostrando o poder de negociação do grupo junto às montadoras.

O fato de termos estoque de forma planejada nos deixa numa posição de tomar decisões sem ter pressão

Gustavo Henrique Couto, CEO do Grupo Vamos

Desempenho das ações VAMO3 desde o IPO, em janeiro de 2021. Fonte: B3

Grupo Vamos: crédito difícil?

Se os ativos em estoque garantem a continuidade do modelo de negócio do Grupo Vamos (VAMO3) no curto prazo, há quem levante dúvidas quanto a sua sustentabilidade. Afinal, falamos de uma empresa intensiva em capital — comprar caminhões em larga escala exige investimentos vultuosos.

Mas, num ambiente de crédito mais restrito por causa da Selic elevada — e em meio à seletividade dos bancos quanto à concessão de financiamentos, dado o potencial calote da Americanas —, como conseguir levantar essas cifras grandiosas de tempos em tempos?

Parte da resposta já foi dada pela própria companhia: em setembro do ano passado, o Grupo Vamos concluiu uma oferta subsequente de ações (follow on) reservada a investidores profissionais, embolsando cerca de R$ 640 milhões; foram emitidos 48 milhões de papéis, ao valor unitário de R$ 13,25, sem demanda pelo lote adicional.

A operação, somada a uma antecipação de recebíveis, gerou um reforço de caixa da ordem de R$ 2 bilhões à companhia; Couto destaca que, no passado, a empresa já fez emissões de CRAs (Certificado de Recebíveis do Agronegócio), além de buscar constantemente novas linhas de financiamento com bancos de desenvolvimento.

O Grupo Vamos, afinal, atua intimamente com os setores automotivo e de agronegócios — o escoamento da produção agrícola pelas estradas em direção aos portos faz da empresa um ente importante na cadeia de exportação brasileira, o que dá a ela acesso a ferramentas de financiamento em condições mais favoráveis.

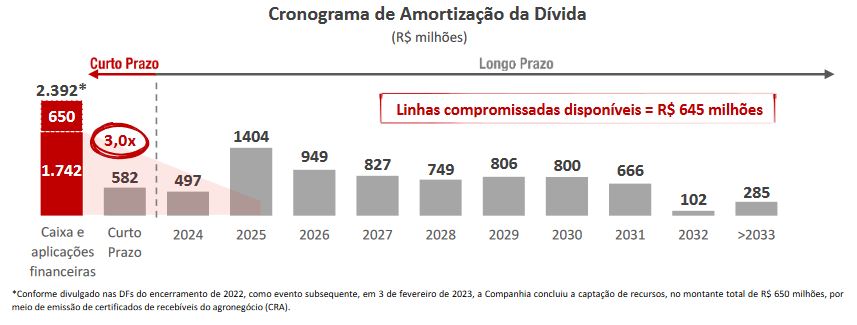

Ao fim de 2022, o grupo tinha pouco mais de R$ 1,7 bilhão em caixa e aplicações financeiras, enquanto a dívida bruta era de R$ 7,67 bilhões, o que resulta numa dívida líquida de R$ 5,9 bilhões — um salto de 32,5% em relação ao fim do terceiro trimestre e de mais de 150% na comparação com dezembro de 2021.

Ainda assim, Couto não se diz particularmente preocupado com as métricas de endividamento. “Nosso perfil de dívida tem prazo médio de 6,2 anos, é bem alongado. Não há pressão para fazer rolagem, não temos nenhuma negociação em andamento nesse sentido”.

Falando do 4T22

Quanto ao resultado do quarto trimestre em si, o Grupo Vamos (VAMO3) apresentou números bastante elogiados pelo mercado como um todo. A companhia teve lucro líquido de R$ 254,3 milhões nos três últimos meses de 2022, mais que o dobro dos R$ 117 milhões contabilizados há um ano.

A receita líquida avançou 72,4% na base anual, para R$ 1,39 bilhão; os custos totais, por sua vez, se expandiram num ritmo menos veloz, de 60%, para R$ 770 milhões; com isso, tanto o lucro operacional (Ebit) quanto o lucro antes de juros, impostos, depreciação e amortização (Ebitda) saltaram perto dos 90%.

Em termos de margens, o Grupo Vamos encerrou o quarto trimestre de 2022 com os seguintes indicadores:

- Margem operacional (Ebit): 34,7% (+5,4 p.p.)

- Margem Ebitda: 42,7% (+5,1 p.p.)

- Margem líquida: 18% (+4 p.p.)

Em relatórios divulgados logo após a divulgação do balanço, o Itaú BBA se mostrou positivamente surpreso com os números mostrados pelo Grupo Vamos e, como consequência, elevou suas estimativas para a companhia nos próximos anos; o banco tem recomendação de compra para VAMO3, com preço-alvo de R$ 23,00.

Outras casas de análise têm opiniões semelhantes. O Inter destacou o lucro obtido pela empresa no trimestre; o Bank of America classificou os resultados como “fortes” e manteve a recomendação de compra, prevendo um primeiro semestre de 2023 positivo, dados os estoques já consolidados.

O Santander é outro que recomenda a compra das ações VAMO3; segundo o banco, o trimestre do grupo foi “sólido”, com elogios à execução estratégica e à implantação de novos contratos.

Grupo Vamos (VAMO3), JSL e SIMPAR: ordem na casa

Voltando ao início deste texto: o slogan “entender para atender” é da JSL, apresentada como “irmã mais velha” do Grupo Vamos. A companhia de locação de caminhões e outros veículos pesados, no entanto, não é a única da família.

Originalmente, a JSL dedicava-se a uma série de atividades dentro do setor de infraestrutura: do transporte de cargas à locação de automóveis, da gestão logística à terceirização de frotas — uma empresa de amplo escopo. Em 2015, o grupo chegou a participar do leilão da ponte Rio-Niterói, por meio da subsidiária CS Brasil, mas saiu derrotado.

Esse leque bastante diverso fez com que inúmeras empresas passassem a se desenvolver dentro da JSL, cada vez mais especializadas. Surgiu o Grupo Vamos, focado no aluguel de caminhões e equipamentos; a CS Brasil, voltada ao setor público, e muitas outras; em 2013, foi adquirida a Movida (MOVI3), locadora de automóveis.

Assim, foi necessária uma reorganização estrutural dentro da empresa. Foi criada a SIMPAR (SIMH3), que controla as diversas companhias do grupo — além da própria holding, a JSL, a Movida e o Grupo Vamos têm capital aberto na bolsa, enquanto a CS Brasil, a Automob (antiga Original) e a BBC seguem como subsidiárias integrais:

Grupo Vamos e o futuro

E como atingir a meta de 100 mil ativos sob gestão até 2025? Segundo Couto, o grosso do crescimento da empresa se dará de maneira orgânica — eventuais aquisições não estão fora do radar, mas as possíveis compras que possam surgir pelo caminho são vistas como “acessórias” à estratégia de expansão.

A implantação de uma rede de concessionárias que esteja localizada em regiões de alta demanda por caminhões e equipamentos pesados, como o Centro Oeste, é uma das apostas do Grupo Vamos. Ao fim de 2022, eram 43 lojas sob administração da empresa, com marcas como Volkswagen/Transrio, Fendt, Valtra, Komatsu e Toyota.

“Nas áreas em que eu atuo hoje [com as concessionárias], há um número mágico: nos próximos cinco anos, a área de plantio deve dobrar, de 14 milhões de hectares para 30 milhões, sem que os agricultores precisem derrubar uma árvore”, diz Couto. “É a área mais promissora do Brasil, talvez do mundo”.

Além das perspectivas animadoras quanto ao aumento da área plantada e, consequentemente, a maior demanda por caminhões para escoar a produção, Couto também destaca a chegada de um novo executivo à diretoria do Grupo Vamos: Adriano Ortega, vindo da Raízen, ocupa o cargo de CFO desde fevereiro deste ano.

“Obviamente não digo que estamos imunes a qualquer incerteza macroeconômica, mas como somos um negócio de longo prazo, que gera valor aos clientes e atua num ambiente praticamente que é um oceano azul [de demanda], temos a sensação que estamos só começando”, diz o CEO.